So finden Sie das beste Solaranlagen-Angebot

Letzte Aktualisierung: 18.03.2024

PV-Anlage: Bis zu 37% sparen!

Wir sparen für Sie bis zu 37% - durch unseren Experten-Vergleich!Jetzt Preise vergleichen!

PV-Anlage: Steuer bei Kauf und Betrieb

- Seit dem 1. Januar 2023 sind PV-Anlagen mit einer Leistung bis 30 kWp steuerfrei - Sie müssen weder Umsatzsteuer noch Einkommensteuer bezahlen.

- Beim Kauf und Installation einer PV-Anlage bis 30 kWp und für dazugehörige Stromspeicher gilt eine Umsatzsteuer von null Prozent – Sie müssen also keine Mehrwertsteuer mehr zahlen oder eine Umsatzsteuererklärung abgeben.

- PV-Anlagen bis 30 kWp, die ab dem 1. Januar 2023 in Betrieb genommen worden, sind zudem einkommenssteuerfrei. Der Wegfall der Einkommensteuer auf erzeugten Solarstrom gilt rückwirkend bereits für das Besteuerungsjahr 2022.

- Für Mehrfamilienhäuser gilt eine Steuerbefreiung von der Einkommensteuer nur bis zu einer PV-Anlage bis 15 kWp - aber gerechnet je Wohnung oder Geschäftseinheit, insgesamt jedoch nur bis max. 100 kWp Leistung pro Steuerpflichtigen.

- Betreiber größerer Anlagen werden steuerlich wie ein Unternehmen behandelt. Laufende Kosten wie Wartung, Versicherungen und Finanzierungszinsen senken die fällige Steuer auf die PV-Anlage.

- In einer besteuerten Photovoltaikanlage ist die steuerliche Abschreibung der Anlage nach AfA linear über 20 Jahre zu 5 % angesetzt.

- Grunderwerbssteuer ist nur bei reinem Eigenverbrauch der Solarenergie zu zahlen, eine geringfügige Einspeisung des Stroms hebt die Grundsteuerpflicht auf.

Eigene PV-Anlage im Rundum-Sorglos-Paket!

Stelle Dir jetzt Deine eigene Solar-Anlage zusammen + erhalte in wenigen Minuten die besten Angebote aus Deiner Region!Jetzt kostenlos Angebot anfordern!

Steuerbefreiung für kleine Photovoltaikanlagen bis 30 kWp

Immer mehr Privatleute produzieren über eine Photovoltaikanlagen auf dem eigenen Hausdach Ökostrom und speisen diesen entweder in Stromnetz ein oder nutzen diesen teilweise selbst. Sowohl der Eigenverbrauch als auch der Verkauf des Stroms an der Stromnetzbetreiber haben steuerrechtliche Konsequenzen hat: Die Gewinne müssen versteuert werden!

Befreiung von der Einkommensteuer

Mit dem Jahressteuergesetz wurden zum 1. Januar 2023 alle PV-Anlagen mit einer Leistung bis 30 kW für Einfamilienhäuser und Gewerbeimmobilien sowie für Mehrfamilienhäuser bis 15 kW je Wohnung oder Geschäftseinheit, insgesamt jedoch nur bis max. 100 kW Leistung pro Steuerpflichtigen, von der Einkommensteuer befreit. Bisher waren auf Antrag nur Anlagen bis zu einer Leistungsgrenze von 10 kW befreit.

Durch die Einkommensteuerbefreiung entfällt die Verpflichtung, den Gewinn zu ermitteln und damit auch die komplizierte und oftmals nur mit Hilfe eines Steuerberaters auszufüllende „Einnahme-Überschuss-Rechnung“. Diese Vereinfachung stellt einen wichtigen Anreiz dar, zukünftig vorhandene Dachflächenpotenziale optimal auszuschöpfen.

Befreiung von der Umsatzsteuer

Ergänzend dazu wurde die Mehrwertsteuer für die Lieferung und Installation von PV-Anlagen auf Wohngebäuden auf 0% gesenkt. Damit werden die Anschaffungskosten erheblich reduziert. Zudem können Betreiber aufgrund des Nullsteuersatzes ohne Nachteile von der bürokratiearmen umsatzsteuerlichen Kleinunternehmerregelung Gebrauch machen.

Kleinunternehmerregelung und Regelbesteuerung

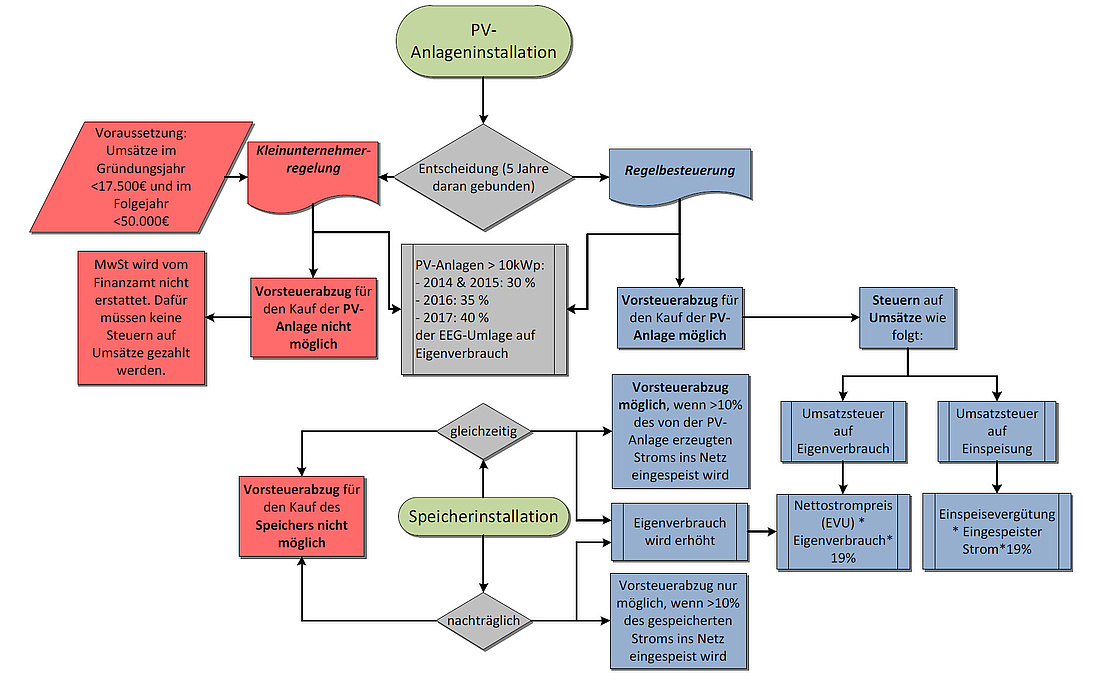

Neben der obligatorischen Anmeldung der Photovoltaikanlage beim Finanzamt ist als erstes die Wahl der Besteuerungsform entscheidend. Hier hat der Betreiber einer kleinen bis mittelgroßen Photovoltaikanlage in der Regel die Wahl zwischen

- der Kleinunternehmerregelung und

- einer Regelbesteuerung.

Die Kleinunternehmerregelung erspart dem Anlagenbetreiber eine Menge Aufwand, allerdings kann dann auch nicht die beim Kauf gezahlte Umsatzsteuer vom Finanzamt wieder erstattet werden.

Wer die Regelbesteuerung wählt, der gilt ganz offiziell als Unternehmer, kann die gezahlte Umsatzsteuer als Vorsteuer zurückfordern, muss aber auch die vom Energieversorger gezahlte Umsatzsteuer an das Finanzamt überweisen.

Bei Wahl der Regelbesteuerung sind Sie für fünf Jahre hieran gebunden. Wollen Sie den Vorsteuerabzug aus der Anschaffung der Photovoltaik-Anlage und aus sämtlichen laufenden Kosten geltend machen, sind Sie jedoch auch verpflichtet, im Jahr der Anschaffung und im folgenden Kalenderjahr vierteljährliche Voranmeldungen abzugeben, in denen Sie die Umsätze und etwaige Vorsteuern erklären.

Die Anmeldung muss regelmäßig bis zum 10. eines Folgemonats abgegeben werden und muss per „Elster“ online erfolgen. Anschließend reicht dem Finanzamt in der Regel die jährliche Abgabe einer Umsatzsteuererklärung. Im Fall der (bei der Anmeldung zu beantragenden) Ist-Versteuerung sind die Umsätze und Vorsteuern für den Voranmeldungszeitraum (Monat/ Jahr) anzumelden, der dem Zu- und Abflussprinzip wie bei der Einkommensteuer entspricht.

Bei Regelbesteuerung der Umsatzsteuer bzw. Mehrwertsteuer gilt zudem folgendes: Zu den Betriebseinnahmen zählt die vom Netzbetreiber erhaltene Einspeisevergütung zusammen mit der dabei erhaltenen an das Finanzamt abzuführenden Umsatzsteuer. Auch der selbst verbrauchte Strom zählt als Umsatz. Hierfür setzen Sie den Preis an, den Sie bei Ihrem Energieversorger bezahlen.

Daneben sind auch Umsatzsteuerbeträge zu berücksichtigen, die als Vorsteuer vom Finanzamt rückerstattet werden, z.B. eine anfängliche Rückerstattung der Umsatzsteuer aus den Anschaffungskosten der PV-Anlage. Die an das Finanzamt abgeführte Umsatzsteuer ist als Betriebsausgabe anzusetzen.

Der ermittelte Eigenverbrauch ist wiederum als „unentgeltliche Wertabgabe“ zu versteuern. Hierzu wird das Formblatt „Unentgeltliche Wertabgabe einer PV-Anlage nach § 3, Abs.1b Nr.1 UStG“ genutzt. Der verbrauchte Strom ist dabei mit dem vor Ort üblichen Bezugswert zu bewerten, d.h. mit dem Betrag, wie ihn der örtliche Energieversorger seinen Kunden zum gleichen Zeitpunkt in Rechnung stellt. Im Gegenzug kann die gezahlte Umsatzsteuer aus Eingangsrechnungen als Vorsteuer geltend gemacht werden.

Experten-Tipp: Angesichts immer weiter sinkender Anschaffungskosten stellt sich die Frage, ob der Vorteil des Vorsteuerabzugs bei der Regelbesteuerung wirklich den damit verbundenen Aufwand rechtfertigt, zudem Ihr zu versteuernder Eigenverbrauch an die (voraussichtlich steigenden) Strompreise gekoppelt bleibt.

| Datum | BMF-Schreiben zur Besteuerung von Photovoltaik-Anlagen |

|---|---|

| 30.11.2023 | Einzelfragen bei der Anwendung des Nullsteuersatzes für bestimmte Photovoltaikanlagen (§ 12 Absatz 3 Umsatzsteuergesetz (UStG)) |

| 17.10.2023 | FAQ „Umsatzsteuerliche Maßnahmen zur Förderung des Ausbaus von Photovoltaikanlagen“ |

| 17.07.2023 | BMF-Schreiben zur Steuerbefreiung für Photovoltaikanlagen (§ 3 Nummer 72 Einkommensteuergesetz - EStG) |

| 12.06.2023 | BMF-Schreiben zum Anzeigen über die Erwerbstätigkeit nach § 138 Absatz 1 und 1b AO; Steuerliche Erfassung von Betreiberinnen und Betreibern bestimmter kleiner Photovoltaikanlagen |

| 27.02.2023 | BMF-Schreiben zum Nullsteuersatz für Umsätze im Zusammenhang mit bestimmten Photovoltaikanlagen (§ 12 Absatz 3 Umsatzsteuergesetz (UStG)) |

Wärmepumpe & PV-Anlage kombinieren!

Unsere Experten erstellen Dir in wenigen Minuten ein Komplett-Angebot nach Deinen Wünschen. Digital & kostenlos.Jetzt kostenloses Angebot anfordern!

Einkommensteuerpflicht der Photovoltaik-Einnahmen

Zur Ermittlung der Einkommensteuer gemäß § 15 Einkommensteuergesetz (EStG) wird der Gewinn bzw. Verlust durch eine ganz normale Einnahme-Überschuss-Rechnung ermittelt.

Dabei sind die Betriebseinnahmen und die Betriebsausgaben in der Regel nach dem Zu- bzw. Abflussprinzip zu erfassen (Zeitpunkt der Einnahme bzw. Ausgabe gem. Zugang/Abgang auf dem Bankkonto oder in bar). Das füllt man i.d.R. mit einem Elster-Formular online aus, zusammen mit der Einkommensteuererklärung.

Der nach der Gegenüberstellung der Einnahmen und Ausgaben verbleibende Gewinn oder Verlust ist dann in der Einkommensteuererklärung mit der Anlage G zu erklären.

Zu den Betriebseinnahmen zählt die

- Vergütung für den ins Netz eingespeisten Strom (Einspeisevergütung), aber auch

- der von der PV-Anlage erzeugte Strom, den man selbst verbraucht hat (Entnahme).

Die Entnahme ist mit dem „Teilwert“ anzusetzen. Dieser Teilwert des selbstverbrauchten Stroms ist nicht der Wiederbeschaffungswert des Endverbrauchers, sondern der Herstellungswert des Anlagenbetreibers, also etwa 10 oder 12 Cent. Es gibt auch Finanzämter, die beispielsweisen den Eigenverbrauch ertragssteuerlich pauschal mit 20 Cent ansetzen wollen, was zu hoch angesetzt sein dürfte.

Abschreibung der Photovoltaikanlage

Der größte Posten auf der Ausgabenseite sind sicherlich die Abschreibungskosten der Absetzung für Abnutzung (Afa). Diese werden bei Aufdach- als auch Indachanlagen in der Regel linear über 20 Jahre zu jeweils 5 Prozent angesetzt. Die Abschreibung der Photovoltaikanlage ermöglicht unter bestimmten Voraussetzungen zudem Sonderabschreibungen gemäß § 7g Abs. 5 EStG und einen Investitionsabzugsbetrag nach § 7g Abs. 1 EStG.

Wird eine Solaranlage mit Gewinnerzielungsabsicht betrieben, so hängt die Art und Weise der Abschreibung eines Solarstromspeichers davon ab, ob dieser „vor“ oder „nach dem Wechselrichter“ der Photovoltaik-Anlage angeschlossen wurde.

Ist der PV-Speicher nach dem Wechselrichter angeschlossen („wechselstromseitig“), dann gelten solche „AC-Speicher“ mit eigenem Wechselrichter als selbstständiges Wirtschaftsgut und müssen einzeln abgeschrieben werden.

DC-gekoppelte Stromspeicher, die vor dem Wechselrichter angeschlossen sind, gelten als unselbstständiger Bestandteil einer Photovoltaikanlage und werden aus ertragsteuerlicher Sicht gemeinsam mit der Photovoltaikanlage abgeschrieben.

Bei Batteriespeichern, die dem privaten Eigenverbrauch dienen, kann keine Abschreibung geltend gemacht werden kann.

Laufenden Kosten als Betriebsausgaben ansetzen

Die laufenden Kosten für die PV-Anlage sind regelmäßig als Betriebsausgaben abzugsfähig.

- Dazu zählen insbesondere Kosten für Wartung, Zählermiete, Versicherung oder Instandhaltungsarbeiten, immer inklusive der dabei in Rechnung gestellten Umsatzsteuer.

- Zudem sind auch die Schuldzinsen bei einer Fremdfinanzierung Betriebsausgaben.

Erforderliche Arbeiten an der Photovoltaik-Anlage selbst und den dazugehörenden notwendigen technischen Komponenten sind grundsätzlich nur dann sofort abziehbare Betriebsausgaben, sofern im Einzelfall nicht nachträgliche Anschaffungskosten vorliegen (z.B. die bestehende Anlage ergänzt wird).

Machen Sie Gewinn oder Verlust?

Die Finanzverwaltung prüft meistens, ob Sie an Hand einer Wirtschaftlichkeitsberechnung über die Dauer der Anlagennutzung überhaupt einen Gesamtgewinn erzielen können.

Bei anfänglichen Verlusten (z.B. bei einer Fremdfinanzierung in den ersten Jahren, bei denen die anfallenden Schuldzinsen zu einem Verlust beitragen) kann die jährliche Einkommensteuerfestsetzung daher für diese gewerbliche Betätigung „vorläufig“ erfolgen und ggf. später wieder geändert werden.

Ist an Hand der Wirtschaftlichkeitsberechnung über die Gesamtdauer der Nutzung von vornherein mit einem Verlust zu rechnen, wird die Finanzverwaltung unterstellen, dass keine Gewinnerzielungsabsicht vorhanden ist und Verluste steuerlich nicht anerkennen („Liebhaberei“).

Gewerbesteuer und Grunderwerbsteuer

Aus gewerberechtlicher Sicht gilt der Betrieb einer Photovoltaikanlage nicht als Gewerbe. Dies ist darin begründet, dass hier immer nur ein Vertragspartner, nämlich der Energieversorger, den Strom abnimmt. Somit muss die Photovoltaikanlage auch nicht als Gewerbe angezeigt werden und es fällt keine Gewerbesteuer an.

Ob auf den Wert der Photovoltaikanlage beim Verkauf des Hauses und des Grundstücks Grunderwerbsteuer gezahlt werden muss, hängt hingegen von der "Grundstückszugehörigkeit" ab:

- Wird die Photovoltaikanlage ausschließlich zum Eigenverbrauch betrieben, so wird der auf die Photovoltaikanlage entfallende Kaufpreisanteil der Grunderwerbsteuer zugerechnet.

- Wird der produzierte Strom eingespeist, so muss keine Grunderwebsteuer gezahlt werden.

Viele Experten-Tipps wie Solaranlagen steuerlich behandelt werden, gibt u.a. das Bayerische Landesamt für Steuern. Im Ratgeber "Hilfe zu Photovoltaikanlagen" finden sich viele Antworten auf einkommensteuerliche und umsatzsteuerliche Fragestellungen zum Betrieb einer Photovoltaikanlage mit vielen Rechen-Beispielen.

Wärmepumpe & PV-Anlage kombinieren!

Unsere Experten erstellen Dir in wenigen Minuten ein Komplett-Angebot nach Deinen Wünschen. Digital & kostenlos.Jetzt kostenloses Angebot anfordern!

Weitere Informationen zur Steuer auf Photovoltaikanlagen

Berechnen Sie hier die individuellen Kosten für eine Photovoltaik-Anlage und kalkulieren Sie mit wenigen Eingaben Ihren Solarertrag. In wenigen Schritten erfahren Sie, ob die Anschaffung einer PV-Anlage für Sie wirtschaftlich ist oder nicht. » zum Solarrechner