So finden Sie das beste Solaranlagen-Angebot

Letzte Aktualisierung: 19.03.2024

PV-Anlage: Bis zu 37% sparen!

Wir sparen für Sie bis zu 37% - durch unseren Experten-Vergleich!Jetzt Preise vergleichen!

Umsatzsteuer beim Betrieb von Photovoltaikanlagen

- Umsatzsteuer bei PV-Anlagen: Die Einspeisevergütung gilt als Umsatz, ab einem Gewinn in Höhe von 24.000 Euro pro Jahr unterliegt sie der Umsatzsteuer.

- Umsatzsteuer auf Photovoltaik: Die Umsatzsteuer wir über eine Umsatzsteuererklärung für die PV-Anlage jährlich ausgewiesen.

- Voranmeldung der Umsatzsteuer entfällt: Seit Januar 2023 sind PV-Anlagen steuerfrei, die unter 30 kW liegen, dadurch wird die Kleinunternehmerregelung nach §19 UStG ersetzt, die Betreibende kleinerer PV-Anlagen zuvor von der Umsatzsteuer befreit hat.

- Photovoltaik-Mehrwertsteuer: Die Mehrwertsteuer entfällt seit 2023 auf die Installations- und Anschaffungskosten einer Photovoltaikanlage. Hierdurch vergünstigen sich einzelne PV-Komponenten und Services.

- Mit Photovoltaik Steuern sparen: Anlage-Betreibende, die unter die Umsatzsteuer Photovoltaik fallen, bleiben 5 Jahre Umsatz- und Vorsteuer pflichtig. Sprich: Wer Umsatzsteuer für Photovoltaik in 2022 erstmals gezahlt hat, muss noch bis 2027 die Umsatzsteuer ausweisen, profitiert aber von der Absetzbarkeit der Wartung und laufenden Kosten.

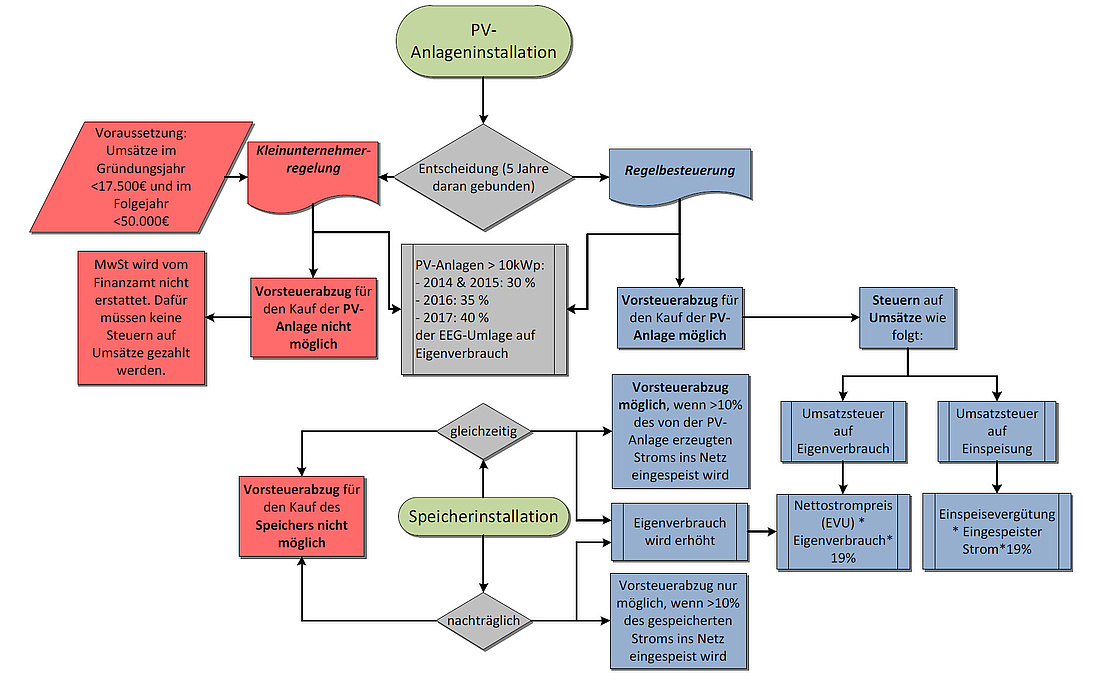

Besteuerungsform entscheidet Umsatzbesteuerung der Photovoltaikanlage

Die Einspeisevergütunggilt grundsätzlich als Umsatz und unterliegt damit der Umsatzsteuer. In diesem Zusammenhang hat die vom Betreiber der Photovoltaikanlage gewählte Besteuerungsform entscheidenden Einfluss auf die Umsatzbesteuerung.

Die Informationen zur Besteuerungsform müssen dabei nicht nur dem Finanzamt mitgeteilt werden, sondern auch dem Netzbetreiber, damit dieser dem Anlagenbetreiber die entsprechenden Gutschriften korrekt erstellen kann.

Eigene PV-Anlage im Rundum-Sorglos-Paket!

Stelle Dir jetzt Deine eigene Solar-Anlage zusammen + erhalte in wenigen Minuten die besten Angebote aus Deiner Region!Jetzt kostenlos Angebot anfordern!

PV-Anlagen bis 30 kWp sind von der Umsatzsteuer befreit

Um keine Umsatzsteuer zahlen zu müssen und somit auch keine Umsatzsteuervoranmeldung abgeben zu müssen, konnten sich Betreiber von Photovoltaikanlagen als sogenannte Kleinunternehmer gemäß § 19 Umsatzsteuergesetz (UStG) beim Finanzamt einstufen lassen. Dies setzte jedoch voraus, dass die Umsätze im "Gründungsjahr" nicht mehr als 17.500 Euro betrugen und der Umsatz im Folgejahr nicht mehr als 50.000 Euro überstieg.

Zudem durften dem Anlagenbetreiber dann keine Gutschriften vom Energieversorger mit gesondert ausgewiesener Umsatzsteuer ausgestellt werden. Waren die Voraussetzungen erfüllt, so wurde auf die Umsätze der Einspeisevergütung keine Umsatzsteuer erhoben und auch der Anlagenbetreiber hatte weniger Verwaltungsaufwand.

Der Nachteil an der Kleinunternehmerregelung war: Kleinunternehmer haben keinen Anspruch auf Erstattung der sogenannten Vorsteuer. Das heißt: Bei der Anschaffung einer PV-Anlage wird die in Rechnung gestellte Umsatzsteuer vom Finanzamt nicht erstattet.

Auf die Kleinunternehmerregelung konnte aber auch verzichtet werden. Dann erfolgte der Wechsel in die Regelbesteuerung: Die Betreiberinnen und Betreiber der privaten PV-Anlagen mussten dann Umsatzsteuer auf Stromlieferung und Eigenverbrauch zahlen sowie Umsatzsteuervoranmeldungen abgeben, konnten sich im Gegenzug aber Vorsteuern vom Finanzamt erstatten lassen. In der Regel waren die Erstattungsbeträge für die Vorsteuer aus der Anschaffung der PV-Anlage höher als die für den eingespeisten oder selbst verbrauchten Strom zu zahlende Umsatzsteuer.

Mit dem Jahressteuergesetz wurde Anfang 2023 die Mehrwertsteuer für die Lieferung und Installation von PV-Anlagen auf Wohngebäuden auf 0% gesenkt. Damit werden die Anschaffungskosten erheblich reduziert. Zudem können Betreiber aufgrund des Nullsteuersatzes ohne Nachteile von der bürokratiearmen umsatzsteuerlichen Kleinunternehmerregelung Gebrauch machen.

| Komponenten | Leistungen |

|---|---|

| Solarmodule | Montage der Solarmodule |

| Wechselrichter | Anschluss des Wechselrichters |

| Dachhalterung | Kabelinstallationen |

| Energiemanagement-System | Herstellung des AC-Anschlusses |

| Solarkabel | Übernahme der Anmeldung in das MaStR |

| Wieland-Steckdose | Bereitstellung von Software zur Steuerung und Überwachung der Anlage |

| Backup Box | Bereitstellung von Gerüsten |

| Zählerschrank | Lieferung von Befestigungsmaterial |

| Installation & Anschluss des Zählerschranks |

Regelbesteuerung ermöglicht Vorsteuerabzug

Man kann sich als Betreiber dennoch für die Regelbesteuerung als Besteuerungsform entscheiden. Wird die Regelbesteuerung gewählt, so muss aber auch die Photovoltaikanlage als Unternehmensvermögen kenntlich gemacht und auch die vom Energieversorger gezahlte Umsatzsteuer von derzeit 19 Prozent an das Finanzamt abgeführt werden.

Der Anlagenbetreiber ist für mindestens fünf Jahre an diese Besteuerungsform gebunden. Erst dann kann zu Beginn eines Kalenderjahres diese Besteuerungsform widerrufen werden.

Grundsätzlich hat der Anlagenbetreiber die Wahl einer Soll- oder Ist-Versteuerung der Umsatzsteuer. Die Allermeisten werden aufgrund der Anlagengröße und Umsatzhöhe die Ist-Versteuerung wählen, bei der die Umsatzsteuer erst nach Vereinnahmung anzumelden ist.

Achtung: Wird das Haus verkauft und ändert sich die Besteuerungsform, so muss der Vorsteuerabzug gemäß § 15a UStG rückwirkend berichtigt werden. Für eine auf das Dach aufgesetzte Photovoltaikanlage reicht dies 5 Jahre zurück. Für eine dachintegrierte Anlage gilt ein Zeitraum von 10 Jahren.

Umsatzsteuer-Regeln auf den Eigenverbrauch von PV-Strom

Während frühere Regelungen des EEG auch die Vergütung von selbst verbrauchtem Strom vorsahen und ebenfalls eine entsprechende Umsatzsteuerregelung greift, wird der Eigenverbrauch bei Photovoltaikanlagen, die nach dem 1. April 2012 in Betrieb genommen wurden, nicht mehr vergütet.

Wird also der vom Anlagenbetreiber erzeugte Strom nicht mehr ins Stromnetz eingespeist, sondern selbst verbraucht, so ist dies aus steuerlicher Sicht eine unentgeltliche Wertabgabe, die jedoch auch über die Einkommensteuer zu versteuern ist. Als Bemessungsgrundlage sind hierzu die Selbstkosten zum Zeitpunkt des Umsatzes heranzuziehen (§ 10 Abs. 4 Nr. 1 UStG). Die Anschaffungskosten der Photovoltaikanlage sind dann für die Berechnung der Selbstkosten auf die betriebsgewöhnliche Nutzungsdauer entsprechend zu verteilen.

Auch auf den selbst verbrauchten Solarstrom muss jetzt Umsatzsteuer gezahlt werden, sofern der Anlagenbetreiber umsatzsteuerpflichtig ist. Entsprechend des Anwendungserlasses des Bundesfinanzministeriums vom 19.09.2014 gilt ein Anlagenbetreiber aber nur noch als Unternehmer, wenn er mindestens zehn Prozent unternehmerisch nutzt, also in das Stromnetz einspeist (Zehn-Prozent-Regel). Bei einem höheren Eigenverbrauch gilt der Anlagenbetreiber sonst nicht mehr als Unternehmer, ist nicht mehr umsatzsteuerpflichtig und kann auch keine Vorsteuer geltend machen.

Wärmepumpe & PV-Anlage kombinieren!

Unsere Experten erstellen Dir in wenigen Minuten ein Komplett-Angebot nach Deinen Wünschen. Digital & kostenlos.Jetzt kostenloses Angebot anfordern!

Umsatzsteuer-Regeln für Solarstromspeicher

Wer einen Solarstromspeicher nutzt und über den Speicher PV-Strom ins Stromnetz einspeist und dieser entsprechend vergütet wird, so wird der Stromspeicher als Anlagenbestandteil angesehen und unterliegt dementsprechend der o.g. Umsatzsteuerregelung. Wird weniger als 10% des Stroms verkauft, so gilt wieder die 10-Prozent-Regel. Der Solarstromspeicher dient dann nicht mehr dem unternehmerischen Zweck. Ein Vorsteuerabzug bei der Anschaffung des Stromspeichers ist dann nicht möglich.

Wichtig ist: Um auch die Vorsteuer des Solarstromspeichers abziehen zu können, muss dieser gleichzeitig mit der PV-Anlage angeschafft worden sein. Das bedeutet, dass der Stromspeicher bei der Planung, Anschaffung und Installation berücksichtigt wurde.

Lieferverzögerungen stellen kein Ausschlusskriterium dar. Auch, wenn der Stromspeicher von einer anderen Firma gekauft und installiert wurde, kann dennoch eine „Gleichzeitigkeit“ vorliegen und entsprechend das Recht auf Vorsteuerabzug des Stromspeichers.

Experten-Tipp: Bei Batteriespeichern, die dem privaten Eigenverbrauch dienen, kann keine Abschreibung geltend gemacht werden. Falls der Speicher zeitgleich mit der Photovoltaik-Anlage gekauft wird, kann jedoch die Vorsteuer vom Finanzamt erstattet werden, wenn der Betreiber umsatzsteuerpflichtig ist. Bei der Nachrüstung eines Speichers ist auch keine Vorsteuererstattung möglich.

Erfassung und Wertermittlung der umsatzsteuerpflichtigen Strommenge

Muss Umsatzsteuer abgeführt werden, so muss der Eigenverbrauch von Solarstrom bei neu errichteten Photovoltaikanlagen größer zehn Kilowatt Leistung (entsprechend der EEG Novelle vom August 2014) mit einem geeichten Eigenverbrauchszähler erfasst werden. Für kleinere PV-Anlagen und für Eigenverbrauchsanlagen, die zwischen April 2012 und Juli 2014 in Betrieb genommen wurden, entfällt diese Vorschrift.

Der Anlagenbetreiber ermittelt dann den gesamten produzierten PV-Strom zieht den verkauften bzw. eingespeisten Anteil ab. Übrig bleibt somit die für die Berechnung der Umsatzsteuer nötige Eigenverbrauchsbasis. Die gesamte PV-Strommenge kann z. B. am Wechselrichter abgelesen werden. Alternativ kann die Strommenge geschätzt werden, indem die Leistung der Anlage mit dem Faktor 1000 multipliziert wird.

Dann folgt die Wertermittlung einer Kilowattstunde PV-Strom, um die Höhe der Umsatzsteuer zu berechnen. Hierzu kann der Stromtarif zugrunde gelegt werden, zu dem man seinen zusätzlichen Strom bezieht. Dies ist dann bei von Privatleuten genutzten, größeren PV-Anlagen in aller Regel der Haushaltsstromtarif. Wird kein Energieversorger in Anspruch genommen (z. B. bei Inselanlagen), so wird der Strompreis des ansässigen Grundversorgers angesetzt.

Wann lohnt es sich, die Umsatzsteuer einzubehalten?

Viele private Anlagenbetreiber stellen sich die Frage, ob Sie zur Versteuerung der Erträge der Photovoltaik-Anlage die Kleinunternehmerregelung wählen sollten oder die Erträge als Unternehmen versteuern sollten. Viele spekulieren dann darauf, beim Kauf der PV-Anlage auch die Umsatzsteuer vom Finanzamt zurück zu bekommen und so zu sparen.

Kurzfristig ist die Rückerstattung der Umsatzsteuer sicher attraktiv. Jedoch muss dann auch die Vorsteuer, die man "beim Verkauf seines Stromes" bekommt, an das Finanzamt abgeführt werden. Dies gilt auch für die kWh, die man selbst verbraucht. Je nach Stromertrag können die Vorsteuerzahlungen dann die eingesparte Umsatzsteuer nach rund 10 Jahren - je nach Eigenverbrauchsanteil - wieder übersteigen.

| Betriebsjahr | Umsatz- und Vorsteuer | Steuer-Bilanz |

|---|---|---|

| 0 | 2.395,00 € | 2.395,00 € |

| 1 | -191,60 € | 2.203,36 € |

| 2 | -191,60 € | 2.011,76 € |

| 3 | -191,60 € | 1.820,16 € |

| 4 | -191,60 € | 1.628,56 € |

| 5 | -191,60 € | 1.436,96 € |

| 6 | -191,60 € | 1.245,36 € |

| 7 | -191,60 € | 1.053,76 € |

| 8 | -191,60 € | 862,16 € |

| 9 | -191,60 € | 670,56 € |

| 10 | -191,60 € | 478,96 € |

| 11 | -191,60 € | 287,36 € |

| 12 | -191,60 € | 95,76 € |

| 13 | -191,60 € | -95,84 € |

| 14 | -191,60 € | -287,44 € |

| 15 | -191,60 € | -479,04 € |

| 16 | -191,60 € | -670,64 € |

| 17 | -191,60 € | -862,24 € |

| 18 | -191,60 € | -1.053,84 € |

| 19 | -191,60 € | -1.245,44 € |

| 20 | -191,60 € | -1.437,04 € |

* Annahmen: Leistung der PV-Anlage 6 kW, Ertrag pro Jahr 6.000 kWh. Kaufpreis der PV-Anlgae mit Stromspeicher 15.000 Euro. Umsatzsteuer 2.395 Euro. Strompreis 0,3 Euro

Experten-Tipp: Ein Wechsel der Besteuerungsform hilft auch nicht weiter: Wechselt man von der Unternehmer-Versteuerung zurück zur Kleinunternehmerregelung, so muss die einbehaltene Umsatzsteuer innerhalb eines Korrekturzeitraumes von 5 Jahren wieder zurückbezahlt werden. Aber! Nach der Fünf-Jahres-Frist können Privathaushalte auf die Kleinunternehmer-Regelung umstellen. Dafür genügt ein Dreizeiler an die Behörde oder ein kurzer Anruf beim zuständigen Finanzbeamten. Der Wechsel ist immer zum ersten eines Jahres möglich, sobald fünf Kalenderjahre nach der Inbetriebnahme verstrichen sind.

PV-Anlage mit Speicher + Montage

Wir vermitteln Ihnen die besten PV-Anlagen im Rundum-Sorglos-Komplettpaket! Ein Ansprechpartner für alle Fragen. Kostenlos & unverbindlich!Jetzt Partner-Angebot ansehen!